- MMA.fr

- Assurance auto

- FAQ auto

- Assurance au tiers et accident responsable

En cas d’accident responsable, l’assurance au tiers couvre les dommages que vous causez. Mais qu’en est-il de vos propres dommages ou de votre indemnisation en cas d’accident non responsable ? Suivez le guide MMA pour tout savoir sur le sujet !

Votre tarif d'assurance auto

à partir de 12€/mois(1)

Pourquoi choisir l’assurance au tiers MMA ?

SOMMAIRE – Assurance au tiers et accident responsable

Comment fonctionne l’assurance au tiers ?

Ce que couvre l’assurance au tiers

Lors d’un accident responsable, l’assurance au tiers couvre principalement votre responsabilité civile : il s'agit de la garantie minimale pour être autorisé à circuler.

Son rôle ? Couvrir les dommages que vous pourriez causer involontairement à un tiers si vous êtes responsable d'un accident. L'assurance au tiers va par exemple indemniser les victimes si :

- vous accrochez une voiture ;

- vous percutez du mobilier urbain (barrière, panneau, etc.) ;

- vous renversez un cycliste ou un piéton.

À noter

en cas de défaut d’assurance, votre responsabilité civile n’est pas couverte. En plus d’être en infraction, vous serez tenu d’indemniser vous-même les victimes.

Ce que ne couvre pas l’assurance au tiers

En revanche, l’assurance au tiers ne couvre pas vos propres dommages lors d’un accident responsable ou sans tiers identifié, à la différence d’une assurance tous risques par exemple. Vous ne serez donc pas indemnisé si :

- vous êtes blessé ;

- votre véhicule est endommagé (choc, renversement, etc.) ;

- votre voiture est volée ou vandalisée ;

- votre véhicule est sinistré (bris de glace, incendie, etc.).

Conséquence ? Les frais occasionnés par un sinistre responsable (ou sans tiers identifié) seront intégralement à votre charge. Un élément important à connaître pour choisir entre assurance au tiers et tous risques.

Assurance au tiers : qui paie les réparations en cas d’accident ?

Vous avez un accident non responsable avec une assurance au tiers

Lors d’un accident, c’est l’automobiliste fautif qui assume la responsabilité. En cas d’accident non responsable, y compris avec une assurance voiture au tiers, c’est donc le responsable de l’accident qui doit vous indemniser. Dans une telle situation :

- vos dommages matériels et corporels sont indemnisés par l’assurance auto du conducteur fautif ;

- le conducteur fautif est éventuellement indemnisé par son assurance (selon les garanties qu’il a souscrites).

Bon à savoir

les démarches d'indemnisation peuvent s'avérer plus complexes si le conducteur responsable prend la fuite ou n'est pas assuré.

Vous avez un accident responsable avec une assurance au tiers

En cas d’accident responsable, l’assurance au tiers de votre véhicule couvre les dommages que vous avez causés à un tiers (automobiliste, piéton, cycliste, etc.). Conséquence : vous n’avez pas à payer pour les dégâts que vous occasionniez car ils sont pris en charge par votre contrat.

En revanche, vous n’êtes pas couvert pour les dommages que vous avez subis. Lors d’un accident responsable avec une assurance au tiers, vous devez donc payer pour vos propres dégâts :

- les réparations de votre véhicule ;

- le remplacement de votre voiture ;

- ou encore vos frais d’hospitalisation.

Bon à savoir

si vous êtes blessé lors d’un accident responsable, vos frais médicaux peuvent être très élevés (hospitalisation, chirurgie, rééducation, etc.). Il est donc recommandé de souscrire, en plus de son assurance au tiers, une garantie conducteur. Avec l’assurance auto MMA, elle est automatiquement incluse au contrat.

Comment définir la responsabilité lors d’un accident auto ?

C’est le Code de la route qui fait foi pour déterminer les responsabilités lors d’un accident de la circulation. Toutefois, c'est votre assureur qui est en mesure de désigner le ou les responsables, en se basant sur les éléments en sa disposition :

- le constat amiable ;

- les témoignages ;

- les photos du sinistre ;

- ou encore l'éventuel rapport d’enquête.

Selon les éléments qui lui sont fournis, votre assureur peut :

- désigner l'un ou l'autre conducteur comme responsable à 100 % du sinistre ;

- partager les torts entre les deux automobilistes à 50 %.

Bon à savoir

sauf exception, vous serez tenu responsable si vous êtes victime d'un accident seul (perte de contrôle, collision avec un élément fixe, etc.).

Questions/réponses sur l’assurance au tiers lors d’un accident responsable - FAQ

Avec une assurance tous risques comme avec une assurance au tiers, chaque accident responsable entraîne une hausse de 25 % de votre malus auto. Cette règle connaît toutefois plusieurs particularités :

- votre malus ne peut pas être supérieur à un coefficient de 3,5 ;

- si vous disposez d'un bonus 0,5 depuis au moins 3 ans, aucun malus ne vous est appliqué pour votre premier accident responsable ;

- le malus est de 12,5 % en cas de responsabilité partagée à 50 %.

Et en cas d’accident non responsable ? Votre bonus-malus ne change pas.

En cas d’accident responsable, votre assurance au tiers peut être résiliée par votre assureur uniquement si le contrat prévoit cette possibilité. C'est généralement le cas si :

- vous êtes impliqué dans un accident en état d'ébriété ou sous l'emprise de stupéfiants ;

- votre permis a été suspendu ou annulé à la suite d'une infraction.

Vous pouvez demander la résiliation de votre assurance auto à tout moment, dès lors que votre contrat a plus d'un an.

Pour simplifier vos démarches, vous pouvez demander à votre nouvel assureur de résilier votre précédent contrat à votre place.

Conseils pratiques pour votre assurance au tiers

-

Auto

Permis de conduire : accessible désormais dès 17 ans

Découvrez les conditions pour passer le permis de conduire dès 17 ans et les changements qu’entraîne l’abaissement de l’âge d’obtention du permis.

-

Auto

Suppression de la carte verte : ce qui change en 2024

Le 1er avril 2024, la carte verte d’assurance disparaît. C’est le Mémo Véhicule Assuré qui va la remplacer. Retrouvez ici ce qui change pour…

-

Auto

Contrôle technique moto : comment ça se passe ?

Date de mise en place, points de contrôles, prix, sanctions... retrouvez les informations nécessaires sur le contrôle technique d’une moto ou…

-

Auto

Acheter une voiture FlexFuel pour rouler à l’éthanol et à l’essence

Qu’est-ce qu’une voiture Flexfuel ? Avantages et inconvénients. Quelle voiture Flexfuel neuve ou d’occasion acheter en 2023 ?

-

Auto

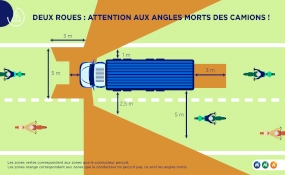

Deux-roues : gare aux angles morts des camions et bus

À cause de leurs angles morts, les camions et les bus ont une visibilité réduite, ce qui est source d’accident, notamment pour les deux-roues.…

-

Auto

Bioéthanol, superéthanol : pourquoi et comment rouler à l’E85 ?

Comment rouler au bioéthanol E85 ? Vous pouvez faire poser un boîtier sur votre voiture essence ou acheter une voiture flexfuel…

-

Auto

Aide boîtier éthanol 2023 : pouvez-vous bénéficier d’une prime à la conversion E85 ?

Il existe des aides pour convertir sa voiture à l’éthanol par exemple la prime en Ile de France, dans les Hauts de France, en Provence-Côte…

-

Auto

Rouler au bioéthanol E85 : économique et écologique

Quels sont les avantages du superéthanol 85 et quelle différence avec le bioéthanol ? Votre voiture est-elle compatible ? Tout savoir…

-

Auto

4 conseils pour éviter une panne de voiture pendant la canicule

Les pannes de voiture sont fréquentes pendant les fortes chaleurs. Découvrez comment éviter les problèmes de batterie, surchauffe du moteur,…

Nos prises en charge sont faites en application des garanties/options souscrites ainsi que des limites, conditions et exclusions des garanties et du montant des franchises fixés aux conditions générales et aux conditions particulières du contrat Auto MMA (CG614) et du contrat Auto Access MMA (CG 615) disponibles en agence ou sur mma.fr

(1) Les tarifs ci-dessus ont été calculés à titre indicatif pour un conducteur d’une Toyota Aygo essence 3CV 1.0 VVTI X-play avec bonus de 50, âgé de plus de 25 ans, conducteur principal seul, assuré en conducteur principal en continu depuis plus de 3 ans et pas de sinistre au cours des 3 dernières années. Usage privé et trajet domicile – travail. Véhicule stationné dans un garage et box à Dinan. Moins de 10 000km. Cotisation mensuelle TTC du Auto Access MMA (CG615) ou du contrat Auto MMA (CG614), formule Tiers, intermédiaire et Tous risques au 24/05/2019.

(2) Source : Données internes constatées par MMA pour l’année 2020.